Análisis Técnico (Technical Analysis)

Filosofía del Análisis Técnico

En su libro, «Charting Made Easy», el gurú del análisis técnico, John Murphy, presenta el método, explicando sus premisas básicas y herramientas. Así explica los fundamentos del método:

«El análisis gráfico (también llamado análisis técnico) es el estudio de los movimientos del mercado respecto a determinada accion, utilizando los gráficos de precios, para predecir la dirección futura de los mismos. La piedra angular de la filosofía de esta técnica, es la creencia de que todos los factores influyen en el precio de mercado, las informaciones trascendentes, los acontecimientos políticos, los desastres naturales, los factores psicológicos. Todos ellos, son rápidamente considerados, o descontados en la actividad del mercado. En otras palabras, el impacto de estos factores externos rápidamente se mostrará en algún tipo de movimiento de los precios, ya sea hacia arriba o hacia abajo «…

Las hipótesis más importantes de las técnicas de análisis técnico se pueden resumir de la siguiente manera:

1. Los precios reflejan rápidamente la información relevante. En otras palabras, los mercados son eficientes.

2. Los precios se mueven en tendencias.

3. La historia se repite.

Que no les interesa a los Analistas Técnicos

A los analistas técnicos no les importa el valor intrínseco (intrinsic value) de una empresa o cualquier otro factor que preocupa a los analistas fundamentales, como los modelos de gestión empresarial, o la competencia. Estos técnicos, se preocupan en analizar las tendencias implícitas en el pasado, los datos, gráficos e indicadores, y a menudo logran ganar una gran cantidad de dinero, al comercializar acciones de empresas de las cuales no conocen casi nada.

¿El Análisis Técnico es una estrategia a largo plazo?

La respuesta a la pregunta anterior es no. Definitivamente no. Los analistas técnicos suelen ser muy activos en sus operaciones, ya que mantienen tenencias por períodos cortos, con el fin de capitalizar las fluctuaciones en el precio, ya sea hacia arriba o hacia abajo. Un analista técnico puede ir del corto, al largo plazo de una accion, dependiendo del movimiento de precios, que infiera de los datos que está analizando.

Si una accion no cumple con las expectativas definidas por el técnico, este no tarda mucho tiempo en decidir si tiene que abandonar su tenencia. Acude, inmediatamente, a la orden de parar las perdidas (stop- loss órders) para mitigar las pérdidas. Mientras que un inversor de valor (value investor) debe ejercer mucha paciencia y esperar a que el mercado corrija la baja valoración de una empresa, el técnico debe actuar con gran agilidad comercial y saber cómo entrar y salir de las posiciones con velocidad.

Soporte y Resistencia

Los conceptos más importantes en el análisis técnico son soporte y resistencia. Se entiende por soporte, el tiempo que los técnicos estiman para que una accion, vuelva a aumentar después de un descenso. Resistencia es la inversa. Cuando una accion comienza a disminuir, después de un aumento. La comercialización de las acciones se mueve en torno a estos conceptos importantes, porque indican la forma en que una acción va a rebotar. Se entrará en una posición larga si consideran que el “soporte” se ha visto afectado, o entraran en una posición corta si consideran que la “resistencia” ha sido golpeada.

He aquí una ilustración de como los técnicos pueden definir niveles de soporte y resistencia:

La selección de acciones con el análisis técnico

Los técnicos tienen muchas herramientas para la selección de acciones. Literalmente, cientos de indicadores y gráficos que puede utilizar para la selección de acciones. Sin embargo, es importante tener en cuenta que ningún indicador o gráfico es infalible o absoluto. El técnico debe interpretar los indicadores y gráficos, y este proceso tiene mucho de subjetivo. Examinemos brevemente un par de gráficos de precios más comunes que utilizan los técnicos.

Olla y Mango

Esta es una pauta alcista que se parece a una olla con un mango. Se estima que el precio de las acciones despegue al final del mango, por lo que mediante la compra en ese momento, los inversores pueden alcanzar una gran diferencia de dinero. Otra razón para la popularidad de este modelo es la claridad y simpleza para determinar la tendencia. He aquí un ejemplo de una gran olla y mango:

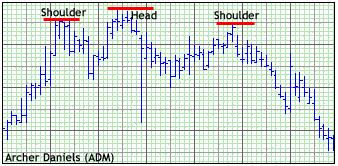

Cabeza y Hombros

El modelo siguiente se asemeja una cabeza con dos hombros. Los técnicos suelen considerar esto como un patrón bajista. A continuación se muestra un ejemplo de este modelo gráfico particular:

Recuerde, estos dos ejemplos son sólo algunos dentro del vasto mundo del análisis técnico y sus técnicas. Dentro de todas las técnicas de selección, no podíamos dejar de mencionar al Análisis Técnico. La característica de este informe solo llega a mencionar las generalidades del método a efectos de su conocimiento.

El análisis técnico es diferente a cualquier otra estrategia de selección de acciones. Tiene su propio conjunto de criterios. No tiene nada que ver con los criterios que se emplean en la estrategia del análisis fundamental. Sin embargo, independientemente de su enfoque analítico, el dominio de esta técnica requiere disciplina y sentido común, al igual que cualquier otra estrategia.

Conclusión

Como conclusión, hagamos un resumen rápido de los conceptos fundamentales que cubrimos en nuestros informes sobre los más conocidos métodos de selección de acciones, sus estrategias y técnicas:

• La mayoría de las estrategias discutidas, consideran el uso de las herramientas y técnicas de análisis fundamental, cuyo objetivo principal es encontrar el valor de una empresa, o su valor intrínseco.

• En el análisis cuantitativo, una empresa vale la suma de sus flujos de efectivo actualizados. En otras palabras, su valor toma en cuenta a todos los beneficios futuros sumados.

• Algunos de los factores cualitativos, son aquellos referidos al valor de la gestión de la empresa, su modelo de negocio, su industria en general y su marca.

• Los inversores de valor, preocupados por el presente, buscan acciones que estén a un precio inferior al valor estimado de la empresa, según lo reflejen en sus fundamentos. Estos inversores están preocupados por el crecimiento en el futuro. Compran acciones de empresas que puedan desarrollar una actividad comercial superior a su valor intrínseco, pero que muestren potencial de crecimiento y que puedan superar sus valoraciones actuales.

• La estrategia GARP es una combinación de crecimiento y de valor: los inversores preocupados por el «crecimiento a un precio razonable», buscan empresas que estén algo subvaluadas, considerando su potencial de crecimiento.

• Los inversionistas de ingresos, buscan un flujo constante de ingresos de sus acciones. Empresas sólidas que paguen una elevada rentabilidad por dividendo, pero sostenible.

• CAN SLIM Analizan los siguientes factores de las empresas: los ingresos corrientes, los ingresos anuales, los nuevos cambios, la oferta y la demanda, el liderazgo en la industria, el patrocinio institucional, y la dirección del mercado.

• Acciones con mayor rendimiento del Indice Dow, son 10 de las 30 empresas del Dow Jones Industrial Average (DJIA), con mayor rendimiento de dividendos.

• El análisis técnico, polo opuesto del análisis fundamental, no se concentra en el valor intrínseco de una acción, sino que mira a la actividad del mercado el pasado para determinar los futuros movimientos de precios.

Deja un comentario

Lo siento, debes estar conectado para publicar un comentario.