La semana pasada tuvo lugar el evento más esperado del año en lo referente a las Ofertas Públicas Iniciales (OPI). Con la “exitosa” salida de Twitter a Bolsa se dejó atrás el “fantasma” de Facebook, pero un nuevo peligro asoma con fuerza. Es importante actuar con la mente fría para evitar un paso que puede costarle mucho dinero.

“Misión cumplida”, era la frase más escuchada entre los directivos del NYSE cuando finalizó el primer día de cotización de Twitter (NYSE: TWTR) sin ningún sobresalto técnico.

El temor, claro, estaba sustentado en la frustrante experiencia que se había manifestado con la OPI de Facebook (NASDAQ: FB), donde el estupor de los inversores que buscaban incorporar las acciones de la red social a sus carteras de inversión había hecho colapsar el sistema de negociación, demorando casi dos horas el inicio de las negociaciones bursátiles.

Esta frustrante experiencia no se verificó con las acciones de la empresa creadora de la red demicroblogging. La negociación transcurrió sin ningún problema. Y la fiesta terminó siendo completa si consideramos que la acción subió un 72,6% en su primer día, desde los US$ 26, a los que se colocó, hasta los US$ 44,90.

Pero, ¿quién realmente se divirtió en la celebración?

Seguramente no fue el caso del inversor minorista. En reiteradas ocasiones he mencionado que la salida a Bolsa de estas compañías está organizada de manera tal que los grandes ganadores sean los bancos colocadores y “sus amigos”.

En mi columna del 17 de septiembre titulada “Invertir en Twitter de la manera más inteligente” escribí al respecto:

Los grandes bancos de inversión que actúan como colocadores de estas “marketineras” OPI reservan los cupos de suscripción para los grandes inversores y para sus propias carteras de inversión, ya sea a través de sus fondos mutuos o productos relacionados.

Una vez más, el inversor minorista está desprotegido ante esta situación.

La OPI de Twitter no ha sido la excepción.

Por un lado, Goldman Sachs y el resto de los bancos colocadores (underwriters ) que participaron de la operación cobraron casi US$ 60 millones en concepto de honorarios por colocar exitosamente el 10% del capital de Twitter en Bolsa. Esto representa, ni más ni menos, un 3,25% de los US$ 1.820 millones que recaudó la firma.

Por el otro, en los próximos días se conocerá el detalle de los inversores que han suscripto las acciones de Twitter en la OPI y no se sorprenda que la gran mayoría esté en manos de fondos de Goldman Sachs y otros inversores institucionales, habiendo disfrutado de la gran suba que verificó la acción.

Recién después viene el inversor minorista, desprotegido, desconcertado y muy posiblemente habiendo tomado erróneas estrategias de inversión.

Fíjese en lo siguiente.

El mismo día que TWTR comenzó a cotizar, la acción alcanzó un precio por encima de US$ 50 para finalizar en US$ 44,90. Si usted se hubiera subido a la euforia de las recomendaciones de los principales referentes de Wall Street (ver cuadro adjunto), comprando la acción en esos niveles, al momento en que estoy escribiendo esta columna su pérdida acumulada estaría en torno a 18%.

Sí, un rojo de 18% en tan sólo tres días de negociaciones mientras los grandes portales web de finanzas se hacen eco del gran éxito que tuvo el debut de la firma.

Debido a lo anterior es que usted debe actuar con cautela y saber interpretar lo que Wall Street le está diciendo.

Cuando existe un consenso muy generalizado sobre un activo entre los “peces gordos” del mercado, sepa leer entre líneas que lo que le están ofreciendo no es tan bueno como parece o, al menos, no en el precio vigente.

Lo mismo ocurrió con Facebook en su momento. Antes de la OPI, los bancos se peleaban entre sí para ver quién le ponía el precio objetivo más elevado a la acción de la red social. Después del fracaso, devinieron con fuerza las recomendaciones en sentido inverso.

El inversor que vendió caro y el que compró barato es el que ha hecho un gran negocio. Y eso pudo generarse adoptando solamente una postura contraria a lo que marcaban los grandes “popes”.

Y AHORA ¿CÓMO SIGUE LA HISTORIA?

Particularmente, yo no compro la acción de Twitter en estos precios. No ha cambiado mi percepción de la compañía como usuario y su potencialidad, pero el actual precio no me invita a ser optimista en el corto plazo desde mi rol de inversor.

Si bien es demasiado prematuro hablar de una tendencia de la acción, creo que en términos comparativos Twitter está realmente cara en relación con sus pares.

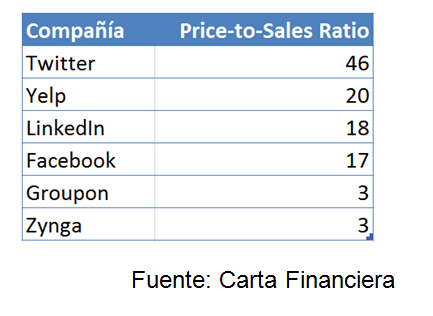

Una de las mediciones más útiles para estas compañías de alto crecimiento es el indicador Precio/Ventas, es decir, cuántos dólares pago por acción por cada US$ 1 de ventas generada por la empresa.

Veamos:

Como se observa, la relación Precio/Ventas de Twitter es de 2,5 veces la de Linkedin (NYSE: LNKD)y Facebook (NASDAQ: FB), lo que sugiere que existe un sobreprecio importante. Y la debilidad relativa de Twitter cobra mayor relevancia cuando vemos que la red social del pajarito no es rentable, mientras que LNKD y FB ganan dinero.

En particular, creo que la presión bajista continuará sobre la acción. Al menos, las próximas semanas se harán muy cuesta arriba.

¿Cómo puede beneficiarse?

Existen dos caminos.

Si usted es menos agresivo, manténgase alejado a de la acción hasta tanto la misma se acerque a la zona de los US$ 33/US$ 35. Allí pueden aparecer oportunidades de compra.

Si su perfil es más agresivo puede ganar dinero si la acción continúa cayendo, apostando en contra de Twitter. Lo menos oneroso es la compra de un put (opción de venta), aunque este mercado de opciones no está habilitado todavía en Twitter. Entonces, el camino es hacer un “short selling“, vendiendo la acción que no tiene para recomprarla más barato después.

Si forma parte de la Comunidad IG, refuerce estas estrategias y su entendimiento con el contenido de nuestra Revista o participando del exclusivo Foro de Suscriptores para resolver dudas. Si todavía no se unió, hágalo ahora mismo.

Diego Martinez Burzaco para Inversor Global (12.11.13)

http://www.igdigital.com/2013/11/razones-twitter-no-es-buena-opcion-para-invertir/

PD: Si quiere compartir opiniones o ideas de inversión, lo invito a seguirme en Twitter: @diegomb80